Ett värde under 100 signalerar lågkonjunktur och ett värde över 100 signalerar högkonjunktur. Som synes har vi haft tre längre perioder med lågkonjunktur under den här 20-årsperioden. Den första perioden sträckte sig från januari 2001 till mars 2004 och sammanföll med IT-kraschen. Den andra lågkonjunkturen kom i samband med Finanskrisen och höll i sig mellan maj 2008 och november 2009. Den senaste lågkonjunkturen inträffade september 2011 till september 2013. Sedan maj i år befinner vi oss under 100-nivån och man kan väl konstatera att den fjärde lågkonjunkturen på 20 år nu har kommit.

Vad kan vi då förvänta oss på börsen av den nya lågkonjunkturen? Kommer blodet att flyta på gatorna och kurserna halveras? Inte nödvändigtvis faktiskt. Jag har kollat upp hur börsen har betett sig under de tidigare lågkonjunkturerna och även tittat på ett gäng bolags kursutvecklingar samt hur de hanterat utdelningarna under perioden. Det visar sig att i de tidigare fallen så har börsen legat avsevärt före i sin utveckling. Vid lågkonjunkturen i början på 00-talet så toppade börsen hela 11 månader före lågkonjunkturen började och bottnade ungefär halvvägs in i densamma. Nästan samma sak hände vid följande lågkonjunktur. Vid lågkonjunkturen i början på 10-talet så toppade börsen bara fyra månader för och bottnade redan samma månad som lågkonjunkturen inleddes. Följande två år av lågkonjunktur steg börsen alltså. Den här gången låg börsen bara en månad före då toppen inföll i april 2019 medan lågkonjunkturen började i maj. Följaktligen så är det svårt att dra några direkta slutsatser av de lågkonjunkturer som har varit. Det som också är skillnaden mot förut är att räntorna aldrig har varit så låga som de är nu. Vid varje lågkonjunktur under den här perioden har Riksbanken sänkt räntan kraftigt för att stimulera den svenska ekonomin, men den här gången ligger räntan redan rekordlågt. Går det verkligen att sänka mer och ger verkligen mer minusränta önskad effekt?

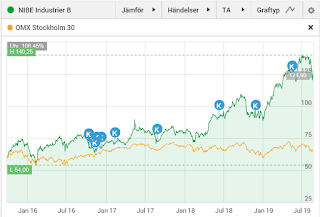

Jag har gjort en sammanställning av hur det har gått för några av mina mest namnkunniga innehav under de här tre lågkonjunkturerna samt lagt till några andra populära bolag. Tabellen avser alltså hur bolagen agerat under de år då det varit lågkonjunktur. Under IT-kraschen och Finanskrisen så föll alltså kurserna långt innan lågkonjunkturen inleddes. Den här gången har det inte skett någon sån skarp krasch innan lågkonjunkturen så det kan vara intressant att kolla på hur bolagen agerat under de aktuella lågkonjunkturerna.

Noterbart är att den senaste lågkonjunkturen knappt hade nån påverkan på kurserna eller på utdelningarna. Vid IT-kraschen och finanskrisen gick det betydligt sämre. Hur det kommer gå denna gång går naturligtvis inte att säga. Vissa bolag har pratat om nedskärningar och några har vinstvarnat. Misstänker att det kommer fler såna besked i nästa rapportperiod. Det kommer säkert också bli några sänkningar av utdelningen i vår.